RÉDUIRE SES RISQUES OPÉRATIONNELS PAR LA MAITRISE DES TECHNIQUES DE DÉTECTION DES SIGNATURES FRAUDULEUSES.

Calendrier des sessions :

4-5 Juillet 2022 A NOOM HOTEL, ABIDJAN PLATEAU COTE D’IVOIRE

Une signature est une marque permettant d’identifier l’auteur d’un document, d’une œuvre, d’un chèque ou la cause d’un phénomène : ainsi le client d’une banque signe ses documents et ses chèques. Cependant, il arrive que certaines personnes imitent la signature d’un client pour se faire passer pour lui et retirer frauduleusement de l’argent sur son compte. Également, il arrive que certains clients déguisent leurs propres signatures pour refuser après être les auteurs de vraies transactions bancaires.

Quoi qu’il en soit l’emploi de manœuvres frauduleuses avec pour objectif de tromper la banque et de la déterminer est jusqu’à preuve de la sincérité à son préjudice. Une signature a donc pour but de permettre une identification.

FICHE TECHNIQUE

RÉDUIRE SES RISQUES OPÉRATIONNELS PAR LA MAITRISE DES TECHNIQUES DE DÉTECTION DES SIGNATURES FRAUDULEUSES |

Participants :

- Directeur Général, Directeur Général Adjoint, Secrétaire Général,

- Directeur de l’Audit, Directeur du Risque, Directeur de la conformité,

- Directeur du Contrôle permanent, Directeur des Opérations,

- Directeur de l’Exploitation, Directeur Administratif et Financier,

- Directeur des Ressources Humaines

Objectifs :

Ce séminaire proposé par le cabinet international AMANGO SYSTEME (La Compétence Bancaire Internationale) est à l’intention des comités de direction des établissements financiers, Directeur Général, Directeur Général Adjoint, Secrétaire Général, Directeur des Opérations, Directeur de l’Exploitation, Directeur du Risque, Directeur de l’audit, Gestionnaire de comptes, Responsable caisse et les Caissiers.

Il a pour objectif de :

- Permettre à la banque de mieux gérer ses risques opérationnels par la maitrise des techniques de détection des signatures qui pourraient être source de conflit au préjudice de l’institution.

- Donner les éléments à tout gestionnaire de comptes de savoir communiquer avec la signature de ses principaux clients et donc de détecter rapidement par de simples techniques une signature qui pourrait être objet de contestation.

Pré-requis :

Cette formation s’adresse aux dirigeants de banque, au comité de direction. Pour profiter pleinement de cette formation, il est demandé aux participants d’être sensibles à la problématique de la signature dans les opérations de banques et des risques opérationnels.

Tarif : 1600 Euros / Participant

- Le tarif prend en compte les pauses café, les déjeuners, l’attestation de participation et les supports de cours.

- Remise de 10% pour 2 inscrits

- Remise de 15% pour 3 inscrits.

Inscription :

Pour participation à ce séminaire de formation internationale, contactez nous au :

- Téléphone : +225 0757 37 29 52/+225 07 09 26 14 81

- E-mail : info@amango-systeme.com

Inscription : Le lieu exact de formation vous sera précisé sur votre convocation, environ 2 semaines avant la date du stage.

PROGRAMME

PREMIÈRE PARTIE : Le Risque Opérationnel.

- La notion de risque.

- Le risque opérationnel.

- Le cadre normatif du risque opérationnel dans l’espace UEMOA

- Comment appréhender le risque opérationnel.

- Le risque opérationnel selon la nature de leurs impacts.

- Problématique de la signature et le risque Opérationnel.

- La Constellation du Risque Bancaire.

- La gestion des risques opérationnels.

- Les trois niveaux de parades possibles face aux différents risques

- La cartographie des risques des risques opérationnels.

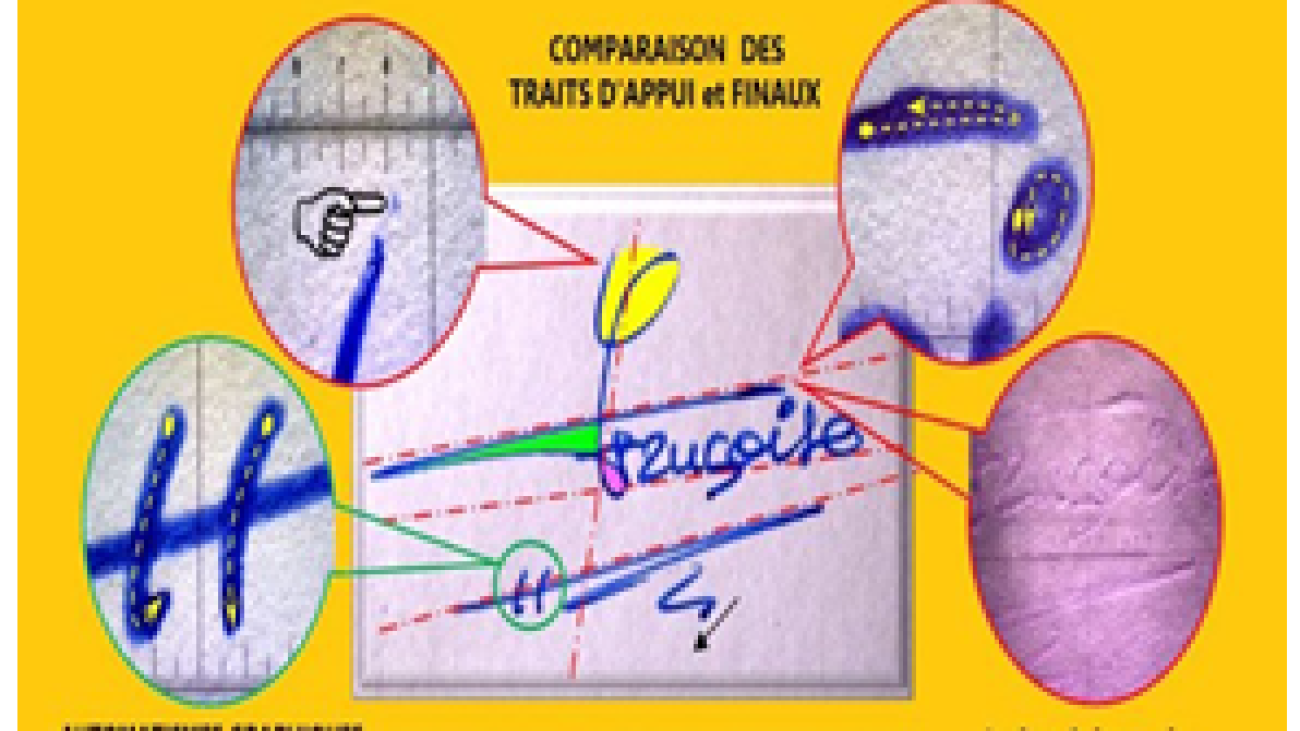

DEUXIÈME PARTIE : Les techniques de détection précoces des signatures frauduleuses.

- La fraude

- La fraude par la signature.

- Les responsabilités des risques opérationnels relatifs à la signature frauduleuse.

- Le langage de communication entre la signature du client et le gestionnaire de son compte.

- Les caractéristiques scripturales

- Analyse de la spontanéité

- Analyse de la rigidité

- Analyse de la fermeté dans le graphisme.

- Analyse de la présence ou de l’absence de la mollesse.

- Analyse de la présence ou de l’absence des hésitations.

- Analyse des ondulations.

- Analyse de la pression

- Analyse de la maîtrise des mouvements gestuels.

- Analyse de la vitesse d’exécution.

- Technique de pondération des critères et prise de décision.

- La décision.

- Étude de cas pratiques.

Intervenants :

Expert – Consultant International

Économiste, Ingénieur Financier, Ingénieur Informaticien

Expert en Audit et Contrôle interne.

Expert en Audit des Systèmes d’Information et spécialiste des détections de fraudes IT

Membre de l’AFI (Association Française de l’Audit Informatique)

Membre de l’ISACA (Association International des Auditeurs Informatiques)

Plus de 20 ans d’expérience acquise en Europe et en Afrique est aujourd’hui considéré comme l’un des meilleurs spécialistes de l’audit et de la formation en systèmes d’information bancaire. Expert en audit des systèmes d’information, il est spécialisé dans la détection et l’audit des fraudes informatiques bancaires.

Et

Un Expert graphologue.

Moyens pédagogiques

– Visuels de présentation en Power point

– Fiches techniques

– Exercices

– Alternance de mises en application, de retours d’expériences et d’exposés.

– Clé USB

– Diplôme de fin de formation

Restauration : Ce séminaire est avec déjeuners et pauses café.

Règlements :

- Une facture est immédiatement émise suite aux inscriptions.

- Le délai de règlement de la facture est fixé à 07 jours avant la formation.

- Les convocations ne sont émises qu’après règlement de la facture.

- Le règlement se fera par RTGS

NB : Les inscriptions ne sont confirmées qu’après le règlement des factures

Modalités d’évaluation des acquis de la formation

Les acquis de la formation ne font pas l’objet d’une évaluation formalisée des connaissances. Il est demandé aux participants d’évaluer la qualité de la formation sous forme d’un questionnaire de satisfaction à l’issue de la formation.